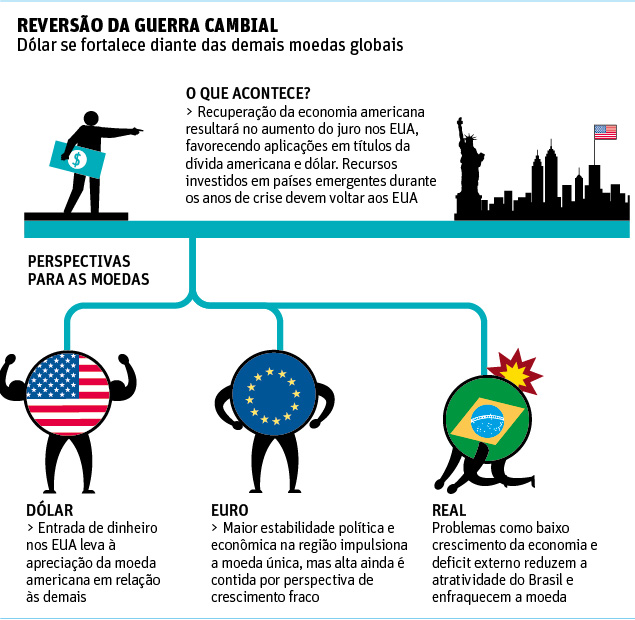

Disparada do dólar turbina fundo cambial

Populares no início da década passada, os fundos cambiais renovaram seu apelo com a disparada do dólar, que acumula alta de 18% em 2013.

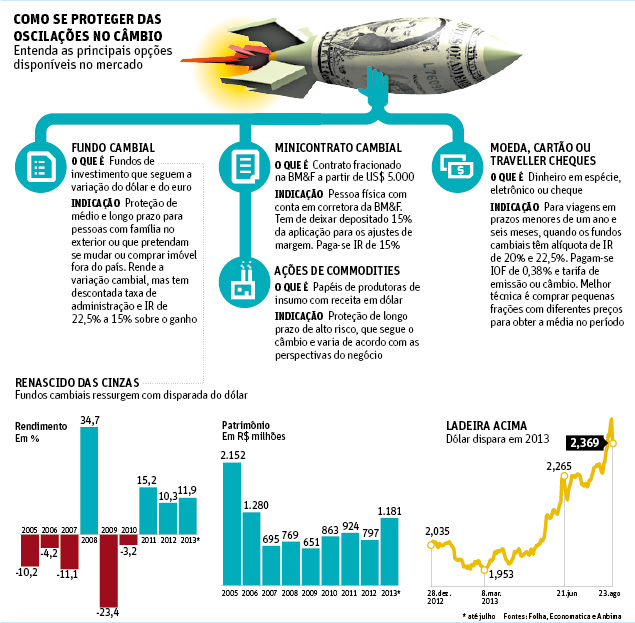

Essas aplicações tinham acumulado no ano, até o dia 20 (dado mais recente disponível), valorização média de 17,68% brutos (sem descontar imposto nem taxa de administração), segundo a Anbima (associação das entidades dos mercados). É a maior rentabilidade da indústria de fundos.

Como comparação, neste ano a poupança acumula alta de 4,09%.

Em 2013, os fundos cambiais já captaram R$ 503 milhões. Apesar de ser um nicho pequeno (0,06% do volume dos fundos), o segmento já contabiliza a maior captação líquida (descontados os resgates) desde os R$ 2,47 bilhões apurados em 2005.

Esses fundos aplicam em contratos cambiais da BM&FBovespa, que têm duração de um mês e depois são renovados para outro mês. No passado, compravam títulos públicos indexados ao dólar, que, além da variação cambial, também rendiam juros.

A aplicação é indicada para quem precisa de uma proteção de médio para longo prazo contra a alta do dólar.

É o caso de pessoas que sustentam filhos no exterior, pretendem se mudar ou comprar um imóvel em outro país.

| Editoria de Arte/Folhapress | ||

|

CUSTO ALTO

Como são antigos, a maioria dos fundos oferecidos pelos grandes bancos costuma ter taxa de administração elevada –de 1% a 4%. Por exemplo, quem aplica R$ 100 mil por um ano pagará entre R$ 1.000 e R$ 4.000 ao banco mesmo que o fundo não tenha rendimento nenhum.

Resgates feitos antes de seis meses pagam IR de 22,5% sobre o ganho. Como nas demais aplicações de renda fixa, a alíquota menor (15%) só vale para mais de dois anos.

Se o saque ocorrer antes de um mês, incide IOF (Imposto do Operações Financeiras).

“O fundo não é para quem quer ir à Disney no Dia da Criança. Para essas pessoas, o melhor é comprar dólar aos poucos”, diz Carlos Massaru, vice-presidente da Anbima.

“Esses fundos têm um público bem restrito. São pessoas que conhecem o produto. Tanto que houve muito aporte, mas nada proporcional ao que aconteceu no câmbio nos últimos dias”, afirma Renato Ramos, diretor de Renda Fixa do HSBC.

E PARA QUEM VAI VIAJAR?

Para objetivos de curto prazo, como bancar as próximas férias, o mais indicado é comprar dólares, cheques de viagem ou cartão pré-pago.

Na compra da moeda, pagam-se IOF de 0,38% e mais a tarifa do banco, mas depois a pessoa fica livre de IR e de taxa de administração.

Comprando frações do montante necessário, pode-se proteger (caso a moeda americana suba ainda mais) e também se beneficiar com uma eventual baixa do dólar.

Por exemplo, quem precisa de US$ 10 mil para viajar no Natal pode comprar US$ 2.000 a cada mês nos próximos cincos meses.

Se a moeda americana for a R$ 3 em dezembro, o turista terá comprado lotes ainda com preço baixo (R$ 2,40, R$ 2,50, R$ 2,60), tornando a média inferior aos R$ 3. Se voltar a R$ 2, não terá comprado tantas frações com preço desfavorável (R$ 2,40 e R$ 2,30).

| Editoria de Arte/Folhapress | ||

|